AMD、英特尔AI业务未达预期股价大跌!英伟达能否拯救局面?

新年伊始,芯片巨头陆续公布2023年成绩单。

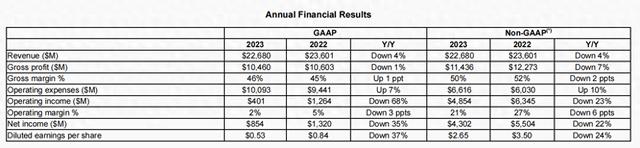

1月31日,AMD公布2023年第四季度和全年财报。财报显示,AMD 2023年第四季度收入62亿美元,同比上涨10%,全年收入约227亿美元,同比下滑4%。

截图自AMD财报数据

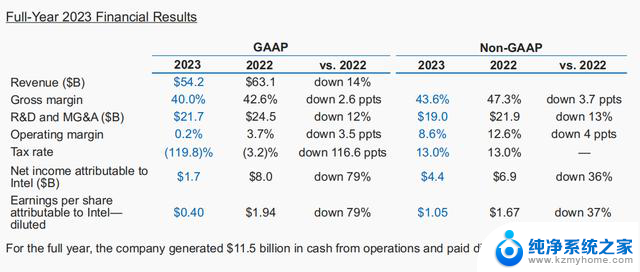

无独有偶,1月26日,英特尔也披露了2023财年第四季度及全年财务数据。根据财报数据,英特尔2023年第四季度营收154.1亿美元,同比增长10%,全年营收542亿美元,同比下降14%。

截图自英特尔财报数据

两家公司关于2024年第一季度的业绩指引并不能让市场买账。在发布业绩当日盘后,两家公司的股价分别一度跌超10%和6%。

1月31日当天,AMD业绩发布之后更是引发AI相关上市公司股价走低。据路透社统计,当天人工智能相关企业30日收盘总市值蒸发了1900亿美元(约1.3万亿人民币)。

不过,2月1日美股AI相关上市公司股价回暖,英特尔收涨0.65%,报43.360 美元/股,AMD则涨1.66%,报170.480 美元/股。

“只要大模型找到成功的商业落地,AI会持续推动芯片行业发展。”Wit Display首席分析师林芝向时代周报记者解释,目前AI芯片市场被英伟达占据着主要份额,其他厂商一下子很难赶上,从财报看,AMD没有成功分食英伟达的份额。

不过作为全球GPU的领军企业,市场正在焦灼等待英伟达的答卷。根据富国银行的统计,英伟达目前在数据中心AI市场拥有超过90%的市场份额,而AMD仅有1.2%的市场份额,英特尔则只有不到1%。

业绩低于预期

两大芯片巨头略显平淡的成绩单背后,是“喜忧参半”的各项分业务业绩。

2023年,英特尔多项业务收入均呈下滑趋势。其中,客户端计算组(CCG)收入为293亿美元,较上年同期下降8%;数据中心和人工智能(DCAI)为155亿美元,较上年同期下降20%;网络和边缘(NEX)收入为58亿美元,较上年同期下降31%。

仅旗下智能驾驶子公司Mobileye和英特尔代工服务(IFS)实现了增长,其中Mobileye收入为21亿美元,较上年同期增长11%;IFS收入9.52亿美元,同比增长103%。但二者占总收入的比例不到10%。

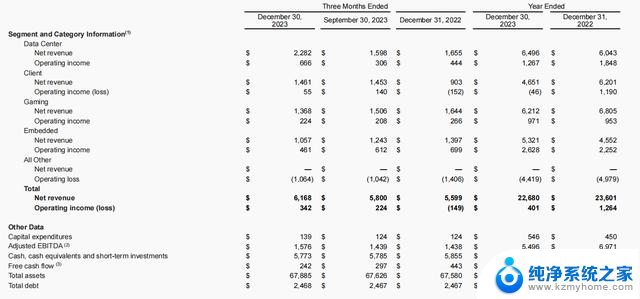

与英特尔不同,AMD去年在数据中心和嵌入式部门实现了收入增长,但被客户端以及游戏部门的营业额所抵消。

由于PC市场的下滑,AMD客户端事业部2023年营业额47亿美元,同比下降25%;游戏事业部营业额同比下降9%为62亿美元,主要原因是半定制产品销售下降。

2023年,AMD数据中心事业部的全年营业额则为65亿美元,同比增长7%;嵌入式事业部全年营业额同比增长17%为53亿元,主要原因是并入了已收购的赛灵思(Xilinx)全年营业额,该笔收购于2022年2月完成。

从数据上看,AMD在AI和数据中心方面的转型已有一定成效。在财报电话会议上,AMD 董事长兼首席执行官苏姿丰(Lisa Su)表示,AMD的数据中心GPU业务在去年第四季度显著加速,由于MI300X加速器和AI客户的增长下,收入超过了4亿美元的预期。

截图自AMD财报数据

2024年第一季度,AMD和英特尔均给出了低于市场预期的一财季的业绩指引。

AMD预计,2024年第一季度的预期收入51-57亿美元,按非美国通用会计准则计算的毛利率约为52%;数据中心部门的收入将与前一季度持平,客户端、嵌入式和游戏部门的销售额预计将下降,其中,半定制产品(主要包括游戏机SoC)的收入预计将出现两位数的大幅下降。

英特尔则预计2024年第一季度的营收区间为122亿美元至132亿美元,与华尔街分析师平均预测的142.5亿美元相去甚远。

华芯金通半导体产业研究院院长吴全向时代周报记者分析,从半导体行业的发展规律来看,每年的第一季度收入基本上都是最低值,相比于上一年的第四季度,营业额会有明显的下滑,这是正常现象。

“目前,两家公司应该都已经能看到第一季度的订单量和收入情况了,他们的预测应该相对准确和实事求是,没有一味迎合市场的判断。”吴全表示。

紧追英伟达

过去,在芯片市场上,AMD和英特尔争霸CPU霸主宝座,却不想一朝英伟达借GPU东风成王。

不过,英特尔、AMD正在全速追赶。

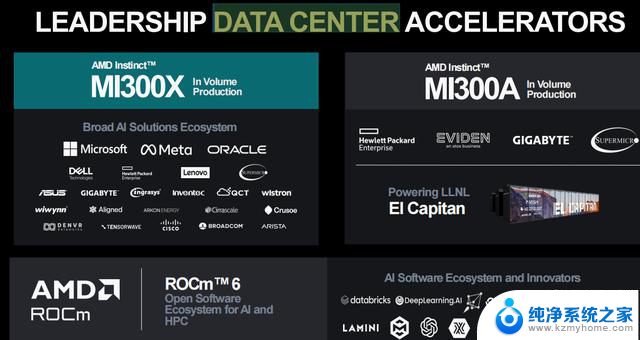

去年12月,AMD发布了全新的MI300系列AI芯片,试图挑战英伟达在人工智能芯片领域的霸主地位。AMD声称,MI300系列芯片性能优于英伟达的H100显卡,且已经拿到了微软、甲骨文、Meta以及OpenAI的订单。

苏姿丰在财报电话会上表示,客户对MI300的反应非常积极,AMD正在积极提高产量,以支持数十家部署 Instinct 加速器的云、企业和超级计算客户。

同时,AMD还在电话会议上调高了对数据中心业绩的预测。苏姿丰表示,此前AMD预计数据中心部门的收入将与前一季度持平,在2024年第一季度收入超过20亿美元,但如今这一数字将达到35亿元。

苏姿丰指出,数据中心人工智能加速器市场到2027年将增长到约4000亿美元。未来,AMD将继续部署Instinct GPU客户,MI300是AMD史上收入增长最快的产品,将在未来几年的市场中占据重要份额。

同时,有消息称。英特尔将于2024年上市用于深度学习和大规模生成AI模型的第三代英特尔AI加速器Gaudi 3,Gaudi 2和英伟达H100处于同一梯队,Gaudi 3在上市之后,对标的是英伟达H200加速卡。

不过吴全认为,目前AMD的MI300性能仍然不可与英伟达的H100比肩。例如,H100最大可实现吞吐量高可达上千TFLOPS,而MI300仅有几百,H100的工艺节点为4nm,MI300则为5nm。而在性能之外,更重要的是GPU的架构和生态的构建,即配套的软件和工具集,以及对行业的专业洞察和理解上,两家公司之间的差距更是不可同日而语。

“但AMD的优势在于,对比英伟达采用来自英特尔的CPU,它既做GPU也做CPU,二者相对一体化,在进行芯片的集成组合时相对一体化,兼容性更佳,也更流畅。”他谈到,英特尔作为原先CPU领域的“霸主”,其向GPU转型也有长足优势,如今英特尔的转型不算早,但也不算太晚。当然,扎根GPU领域多年的英伟达目前仍具备明显优势。

林芝也认为,英特尔和AMD很难与英伟达比拼,因为英伟达的生态已经相对完善了,其他厂商市场认可度还是不如英伟达。

“目前,英伟达不能完全满足市场需求,供不应求,这是AMD的机会,如果AMD能跟上步伐,能够提供类似英伟达的方案,就能分得一部分市场份额。”林芝表示。

芯片的“AI故事”还能讲多久?

在英特尔和AMD发布业绩当日盘后,两家公司的股价分别一度跌超10%和6%。

据路透社统计,1月31日,人工智能(AI)相关企业30日收盘总市值更是蒸发上万亿人民币,虽然第二天相关企业股价都有所回暖。

不过在吴全看来,这些波动属于资本市场对于“AI”“芯片”等概念性市值的溢价,如今市场已经慢慢回归到产业本质上了。

另外英伟达的2023年第四季度和全年财报将于2月底公布。作为全球GPU领导者,市场对其期待势必高于英特尔和AMD。

“预计英伟达在AI芯片的答卷会让投资者满意的,”林芝分析称,英伟达目前享受AI芯片超额利润,将给投资者带来丰厚的利润,而且在很长一段时间没有强劲的对手。

不过除了芯片行业自身的竞争对手外,英伟达或还面临着财力和科技实力都极为雄厚的科技巨头们的威胁。

近期,谷歌、微软、meta、亚马逊等科技巨头纷纷加大自研芯片投入力度,希望降低对英伟达的依赖。

去年第四季度,谷歌推出了全新的面向云端AI加速的TPU v5p,微软推出自研芯片Azure Maia,亚马逊云科技则推出Amazon Graviton4和Amazon Trainium2自研芯片。

另外,据路透社2月1日报道,Meta今年计划部署自研定制芯片,助力AI业务发展。这款芯片将产自Meta的第二代内部芯片生产线,将在2024年投产,将与其外购的数十万个GPU协同工作。

这些科技巨头无一不希望打破英伟达的一家独大。例如,谷歌在2016年的Google I/O开发者大会上,就已正式向世界展示了TPU这一自研成果。

吴全认为,从商业的角度看,科技大厂更多地在审视战略窗口,并衡量投入产出。过去,AI的应用尚未上量,并不足以让它们进行入局性投入。而自ChatGPT带动AI大模型爆发后,此次AI热潮更像2000年的互联网科技浪潮,人工智能及其应用将渐进落地生根,规模性发展。科技巨头们是踩着这些节点入场的。从这个层面来看,他们的战略判断还是相对准确的。